Türkiye’nin içine sürüklendiği hesaplaşmaya entelektüel cephane taşıyan taraflara baktığımızda garip bir tablo çıkıyor karşımıza. Bir yanda, zamanın ruhunu yakalayamayan ‘papağanlar’ var. Dünyada ve ülkemizde yaşanmakta olan büyük değişimi göz ardı ederek kırk yıldır aynı ezberi tekrarlıyor bunlar. Karşılarında ise, entelektüel birikimlerini, yanan bir ampulün çekici gücüne kapılan ‘pervaneler’ gibi harcayanları görüyoruz.

Türkiye’de laik düzeni ve ‘Atatürk Cumhuriyeti’ni koruma iddiasındaki kesimin, ezberlenmiş tepki ve davranış biçimlerini tekrarlayarak düştüğü acıklı durum ortada. Toplumu kazanma umudunun tükendiği noktada devletin kimi kurumlarını devreye sokarak ve askeri darbe dahil her yöntemi kullanarak ülkenin hâkimi olarak kalmanın iyice zorlaştığı noktada bocalayıp duruyorlar.

‘Darbeci’ ve ‘Demokrat’

Ampulün çekim alanına giren ‘pervaneler’ ise, ‘papağanlar’ın bocaladığı ortamda, ülkenin yeni hâkimi olma yolunda ilerleyenlerin sözcülüğünü yapıyor. Onlara göre, güçlerini ve konumlarını korumaya çalışan “darbeci” güçlerle, ülkeyi gerçek demokrasiye kavuşturacak “demokrat” güçler arasında bir hesaplaşma yaşanıyor şu anda Türkiye’de ve bu hesaplaşmada hangi tarafın tutulması gerektiği açık. Bu noktada “demokrat” güçleri savunmayanlar sınıfta kalacak.

Gerçekten bu kadar basit mi olay? Siyasi hayatımızı kısırlaştıran darbe geleneğine kalıcı bir darbe vurmanın zamanı çoktan geldi, buna kuşku yok. Ancak ampul ambleminin arkasında saf tutarak devletin tek hâkimi haline gelme çabasında olanların demokrasi anlayışına güvenmek mümkün mü acaba?

İktidardaki partinin, yani Adalet ve Kalkınma Partisi’nin felsefesini aynen paylaşmasalar da, özledikleri gerçek demokrasiye kavuşmak için şimdi ampule pervane olan aydınların bu soruyu göz ardı etme lüksleri yok çünkü baskıcı bir güçten kurtulmaya çalışırken başka bir baskıcı gücün yükselmesine yardımcı olma riskini üstlenmiş durumdalar.

FED Başkanı Bernanke ve AMB Başkanı Trichet: Dolar - Enflasyon - Faiz kıskacında

ABD’de konut sektörünün temel direkleri çökme noktasında

Küresel krizin yeni kurbanı borsalar

Tam bir yıl önce ABD’de başlayan finansal krizin olası etkilerini küçümseyerek olayı geçiştirebileceklerini sananlar için hayat hiç de kolay olmadı 12 ay boyunca. Krizin boyutları ve yaygınlığı, iyimser öngörüleri yerle bir ederken şimdilik 400 milyar dolarlık bir zararı sineye çeken ABD ve Avrupa’daki mali kuruluşların toplam zararının ne olacağı hâlâ belli değil. Krizin reel sektör üzerindeki ve ABD dışındaki etkileri daha yeni hissediliyor. Krizin ilk döneminde göreceli olarak az etkilenen dünya hisse senedi borsalarında şimdi yaşanmaya başlanan çöküş de reel sektördeki ve şirket bilançolarındaki olumsuz gelişmelerin bir yansıması.

ABD’de konut sektörünün iki temel direğini oluşturan ve 12 trilyon dolarlık mortgage finansmanı piyasasının yaklaşık yarısını kontrol eden Freddie Mac ile Fannie Mae adlı iki dev kuruluşun hisselerine yoğun satış gelmesi ABD’deki krizi yeni bir boyuta taşıdı. Bu iki kuruluşun batmasına izin verilemeyecek kadar büyük olması, devletin bu kuruluşlara el koyacağı söylentisini yaygınlaştırdı.

Krizin küresel boyutu

ABD’deki konut balonunun patlamasıyla tetiklenen krizin ABD ekonomisinin ve mali sisteminin yapısal sorunlarıyla ilgili olmanın ötesinde, küresel ekonominin yeni yapısıyla ilgili boyutlarının bulunduğu da giderek daha iyi anlaşılıyor. Başta ABD olmak üzere, Batı’nın zengin kalkınmış ülkelerinin kendi kararlarıyla ve politikalarıyla kendi sorunlarını ve küresel ekonominin sorunlarını çözme yeteneğinin iyice azalmış olduğu ortaya çıkıyor.

ABD yönetiminin banka sisteminde yaygın bir çöküşe meydan vermemek ve ekonominin resesyona girmesini önlemek amacıyla agresif bir faiz düşürme politikası izlemesi ve tüketicinin cebine 150 milyar dolar koyarak tüketimi desteklemesi, ABD ekonomisinin resesyona girmesini şimdilik önlemiş gibi görünüyor ama bu politikanın faturası dolara çıktı. ABD’ye dış kaynak girişi sayesinde çöküşü önlenen doların faiz desteği zayıflayınca değer kaybı da hızlandı.

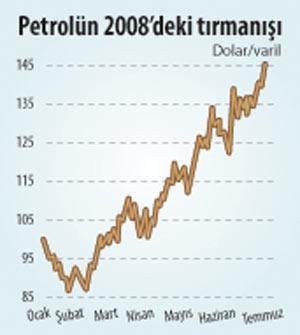

Doların değer kaybı ABD’nin ihracatını artırarak resesyona girme olasılığını azalttı ama başka sonuçlara da yol açtı. Başta petrol olmak üzere fiyatı dolarla belirlenen ürünleri satanların eline geçen paranın alım gücünün korunması ancak bu ürünlerin dolar fiyatlarının artmasıyla mümkün olabilirdi. Petrolde arzın talebi ancak karşılar durumda olması da fiyat artışlarının tetiklenmesi için gerekli ortamın yaratılmasına olanak veriyordu. Üretici ülkelerin, muazzam kârlar elde eden petrol şirketlerinin ve spekülasyona elverişli ürün arayışındaki finans piyasalarının çıkarları aynı noktada çakışınca petrolün çılgınca tırmanışı başladı.

Petrol kıskacı

Ancak bir yılda ikiye katlanan petrol fiyatının küresel ekonomide olumsuz etkiler yapması kaçınılmazdı. Petrolle birlikte bazı temel gıda maddelerinin fiyatlarındaki artışlar başta ABD olmak üzere Batı’nın zengin ülkelerinde enflasyonu artıran ve alım gücünü düşüren bir etki yapmaya başladı. Tam da ABD’deki ekonomik yavaşlamanın Avrupa’ya yayılma belirtilerinin ortaya çıktığı noktada gündeme gelen enflasyon tehdidi Batı’nın merkez bankalarını muazzam bir ikilemle karşı karşıya getirdi. Ekonomiyi canlandırmak ve yaralı mali sistemi ayakta tutmak için faizleri düşük tutmaları, enflasyonist baskıları frenlemek için ise faizleri artırmaları gerekiyordu. Batı dışındaki küresel oyuncuların oluşumuna katkıda bulunduğu yeni dengeler Batı kapitalizminin karar odaklarını ciddi bir ikilemle karşı karşıya getirmişti.

Faiz artırımlarının gündeme gelmesi, aylardır “kriz aşılıyor” söylentisiyle çökmesi önlenen hisse senedi borsalarındaki direnci de kırdı ve başta ABD borsaları olmak üzere belli başlı borsalarda zirveye göre % 20 düşüşle tanımlanan “ayı piyasası”na girilmiş oldu. Şimdi ayı piyasasının ne kadar süreceği ve ne kadar derinleşeceği konusunda tahminler yapılıyor.

Deniz Gökçe hocam arada bir, yazısının başlığında adıma yer vererek yüreğimi hoplatır. Ben ekonomi sayfalarında haftada bir sessizce varlık gösteren biri olarak adımın iri puntolarla başlıklara çıkartılmasına hiç alışık olmadığım için ister istemez heyecanlanıyorum böyle bir durumla karşılaşınca. Yazıyı okuyunca da Deniz Hoca’dan dersimizi almış oluyoruz kaçınılmaz olarak.

Deniz Hoca, ABD ekonomisinin resesyona girmeyeceğini savunuyor krizin başından beri, ben ise Greenspan, Stiglitz, Soros ve Roubini gibi “tatlı su balıkları” (tabii Gökçe’nin yakıştırması) ile birlikte ABD’nin resesyona girme olasılığını yüksek görenlerdendim. ABD ekonomisindeki gelişmelerin aykırı görüşünü savunan Deniz Hoca’yı doğrular biçimde gelişmesi üzerine 4 Mayıs tarihinde bu köşede aynen şöyle yazdım: ”Eğer ABD ekonomisi içine düştüğü krizi resesyona girmeden atlatırsa Deniz Gökçe’yi ‘yılın ekonomisti’ ilan edeceğim.” Deniz Hocam, biraz sabırsız, bu unvanı hemen şimdi istiyor ama ABD’nin resesyona girip girmediğini NBER adlı kuruluş belirliyor. NBER’nin başındaki ünlü ekonomist Martin Feldstein ise Hoca’nın cehaletle suçladığı “tatlı su balıkları” gibi yorumlar yapıyordu bir süre öncesine kadar.