İstihdam üzerindeki yükler, hem bireylerin istihdam kararlarını ve seçeneklerini hem de firmaların işe alım kararlarını, yani kaç kişiyi istihdam edeceklerini etkiliyor. Türkiye’de yıllardır yüksek işçilik maliyetleri nedeniyle firmaların yeterince istihdam yaratamadıkları ya da kayıt dışı istihdama yöneldikleri tartışılıyor. Ekonomik İşbirliği ve Kalkınma Teşkilatı (OECD) tarafından yeni yayımlanan bir raporda, işte istihdam üzerindeki söz konusu yükler ele alınıyor. Bugünkü yazımda raporda ön plana çıkan konuları sizlerle paylaşmaya çalışacağım.

Vergi takozu nedir?

İstihdam üzerindeki yükler, ücretlilerden alınan gelir vergisi ile sosyal güvenlik primi katkı payları (işçi ve işveren hisseleri) açısından ele alınıyor. OECD Raporunda ücretler üzerindeki vergi ve prim yükleri, başka bir ifadeyle “vergi takozu (kaması)” (tax wedge) toplam işgücü maliyetinin yüzdesi olarak hesaplanıyor. Vergi takozu, çalışanın işverene toplam maliyeti ile çalışanın eline geçen net ücret arasındaki farkı ifade ediyor. Vergi ve benzeri yükümlülüklerin işverene getirdiği mali yükler olarak tanımlanabilen vergi takozunun yüksek olması durumunda, kayıt dışı istihdamın da arttığı görülüyor.

Ücretlerin dörtte biri

OECD’nin her yıl yayımladığı ve Türkiye’ye ilişkin verilerin de yer aldığı “Ücretler Üzerindeki Vergi Yükü” 2018 yılı raporuna göre, OECD ülkelerindeki ücretliler 2017 yılı itibarıyla ortalama olarak brüt ücretlerinin dörtte birinden fazlasını vergi olarak ödedi.

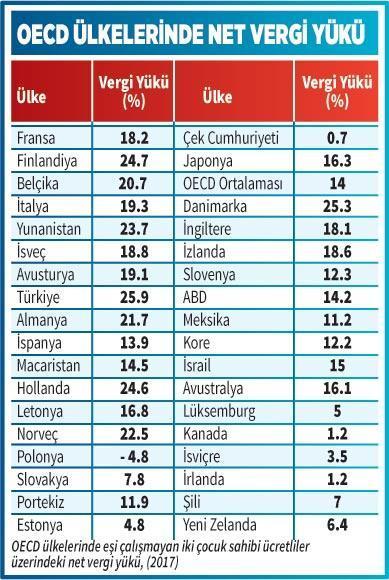

Raporda ilgi çeken hususlardan biri de vergi sistemlerinin çocuk sahibi hane halklarının harcanabilir gelirleri üzerindeki etkilerine değinmesi. Bu açıdan, neredeyse tüm OECD ülkelerinde çocuklu hane halkları için ortalama kişisel vergi oranında, aynı gelir seviyesinde olan ve çocuk sahibi olmayan hane halklarına kıyasla bir indirim söz konusu. Bu durumun nedeni şüphesiz ebeveynlere, yani çocuk sahibi çalışanlara sağlanan nakit sosyal transferler. Örneğin, iki çocuklu ve evli bir çiftten oluşan hane halkında eşlerden sadece birinin çalışması durumunda, brüt ücretin yüzde 14’ü vergiye gidiyor. Buna karşılık, bekâr ücretlilerin ortalama olarak brüt ücretlerinin yüzde 67’si ceplerine giriyor.

Raporda yer verilen temel tespitler şu şekilde:

2017 yılında çocuk sahibi olmayan bekâr çalışanlar açısından en yüksek ortalama vergi takozu, Belçika, Almanya, İtalya ve Fransa için söz konusu. Buna karşılık, en düşük oranlar Şili, Yeni Zelanda ve Meksika’da uygulanıyor.

2017 yılı itibarıyla OECD ülkelerinde tek çalışanın olduğu çocuklu aileler için ortalama vergi takozu yüzde 26.1.

2017 yılında ortalana ücret düzeyinde, iki çocuklu ve eşi çalışmayan çalışanlar için en yüksek vergi takozu Fransa’da. Fransa’yı Belçika, Finlandiya, Yunanistan, İtalya ve İsveç izliyor. Diğer taraftan, en düşük vergi takozu oranının ise Yeni Zelanda, Şili ve İsviçre’de olduğu görülüyor.

Türkiye’nin durumu

Türkiye, 2017 yılı itibarıyla 35 OECD ülkesi içinde vergi takozu sıralamasında 17.sırada yer alıyor. Bir önceki yıl ise 18. sıradaydı. Türkiye’de bekâr bir çalışan için net ortalama vergi oranı yüzde 27.9. Bu anlamda, söz konusu gösterge yüzde 25.5 olan OECD ortalamasının biraz üzerinde. Türkiye’de gelir vergisi ve sosyal güvenlik primleri toplam vergi yükünün yüzde 67’sini oluştururken, aynı gösterge itibarıyla OECD ortalamasının yüzde 77 olduğu görülüyor.

Türkiye’de bekâr bir işçinin vergi ve sosyal güvenlik primleri kesintileri ile ücrete yapılan katkılardan (örneğin, asgari geçim indirimi) sonra brüt ücretinin yüzde 72.1’i cebine kalıyor. Bu oran, Türkiye’nin profilini büyük ölçüde yansıtan, eşi çalışmayan ve iki çocuklu çalışanlar açısından yüzde 74.1 düzeyinde.